上期我们罗列出了已婚人士,子女及兄弟姊妹的免税额标准,本期我们来看一下还有哪些香港身份人士可享有基本的免税额。

供养父母及供养祖父母或

外祖父母免税额

如你/你配偶(非与你分开居住)在本年度内供养父母/祖父母/外祖父母,你可就每名受供养的父母/祖父母/外祖父母获享供养父母及供养祖父母或外祖父母免税额。要符合申请免税额资格,受供养的父母/祖父母/外祖父母于本年度必须:

通常在香港居住;

年龄已满55岁,或有资格按政府伤残津贴计划申索津贴;及

至少连续6 个月与你同住而无须付出十足费用;或你/你配偶每年付出不少于$12,000的金钱用以供养该名父母/祖父母/外祖父母。

如果受供养的父母/祖父母/外祖父母在本年度内全年连续与你同住而并无付出十足费用,你亦可享有供养父母及供养祖父母或外祖父母额外免税额。

就考虑纳税人是否有资格申请供养父母、祖父母或外祖父母免税额而言,「通常在香港居住」的受养人,是指该受养人必须惯常地在香港生活。在决定受养人是否通常在香港居住,税务局可参考的客观因素包括:

(1) 在香港逗留日数,访港频密程度及每次逗留在香港的时间;

(2) 在香港是否有一个固定居所;

(3) 在外地是否拥有物业作居住用途;

(4) 在香港有否工作或经营业务;

(5) 其亲友是否主要在香港居住。

【父母】是指:

你或你配偶的亲生父母/领养父母/继父母;或

已故配偶的父母。

【祖父母或外袓父母】是指:

你或你配偶的亲生祖父母或亲生外祖父母/领养祖父母或领养外祖父母/继祖父母或继外祖父母;或

已故配偶的祖父母或外祖父母。

任何一名受养人只可由一名人士申索免税额。倘多于一名人士有资格就同一位受养人申索免税额,他们须议定由那一位提出申索。

如你就你或你配偶的父母、祖父母或外祖父母获扣除长者住宿照顾开支,则你不得在同一课税年度就同一名父母、祖父母或外祖父母获给予供养父母及供养祖父母或外祖父母免税额。

单亲免税额

如你负责照顾和监护子女的起居生活,并符合以下条件,你可申索单亲免税额:

你在申索单亲免税额的课税年度内不属已婚人士。如你在某课税年度内结婚、办妥离婚、丧偶、或与配偶分开居住,你不能在该课税年度申索单亲免税额,最快也要待下一课税年度才可得到该免税额。

你必须在申索的年度因供养该名子女而得到子女免税额。

子女免税额是父母因出钱支付子女生活费和教育费而给予的免税额,而单亲免税额则是因父母照顾和监护子女的起居生活而给予的免税额。

如果父母均以他/她在该课税年度曾独力或主力抚养同一子女而申索单亲免税额,则该课税年度的单亲免税额可能要按父母各自独力或主力抚养该名子女的起居生活的期间来分摊。如有纷争,税务局局长有权依法例决定分配的基准。

法例订明父母不能因曾支付子女生活和教育费用而申索单亲免税额。父母亦不会因照顾和监护第二名或其他子女的起居生活而得到更多的单亲免税额。

伤残受养人免税额

如你在任何课税年度内供养一名有资格根据「香港政府伤残津贴计划」领取津贴的家属,你便可申索伤残受养人免税额。

【受养人】是指:

你的配偶或子女;或

你或你配偶的父母、祖父母、外祖父母或兄弟姊妹。

此项免税额是在你就该伤残人士可享有的已婚人士免税额、子女免税额、供养父母及供养祖父母或外祖父母免税额、长者住宿照顾开支扣除或供养兄弟姊妹免税额等之外,可另行享有的免税额。

伤残人士免税额

如你有资格根据「香港政府伤残津贴计划」领取津贴,可由2018/19课税年度起申索伤残人士免税额。

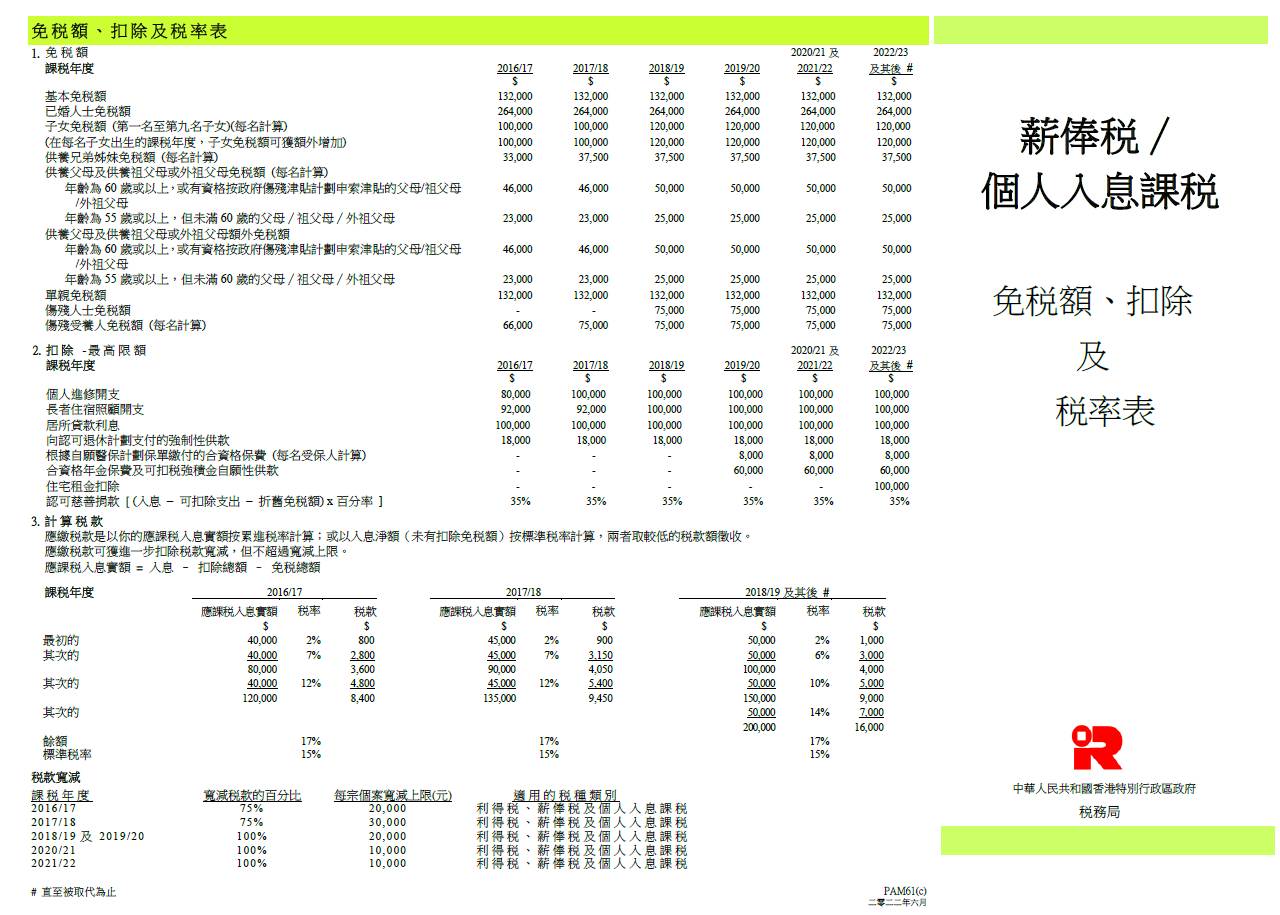

免税额、扣除及税率表

(点击可查看大图)

以上内容仅供参考,从图表中可以看出香港除了免税额,还设置了税项扣除,可扣除项包括个人进修开支、居所贷款利息、慈善捐款、住宅租金扣除、退休金等多项内容。

由此可见,香港在税收方面具有很大的优势,可谓“税务天堂”并不是浪得虚名。想为自己或子女规划一个香港身份的话,需要抓紧时间规划了,据香港入境事务处公布,第64次甄选结果,共有706名申请人获批,目前香港优才名额剩余2147个。如您想了解更多,可扫描下方二维码进行详细咨询!